주주들 주식매수청구권 규모가 관건

SK이노베이션과 SK E&S의 합병이 오는 27일 임시주주총회에서 무사히 승인될까.

SK이노베이션과 SK E&S는 합병을 통해 자산 106조 규모의 종합 에너지 회사로 우뚝 서겠다는 포부를 밝혔지만, 두 회사의 합병비율이 주주가치를 훼손했다는 주장이 잇따라 제기되면서 임시주총에 이같은 여론이 어떤 영향을 미치게 될지 이목이 쏠리고 있다.

두 회사는 지난달 17일 양사 기업가치를 근거로 1대 1.1917417로 합병비율을 정했다고 밝혔다. 상장사인 SK이노베이션이 합병신주를 발행해 SK E&S의 주주인 SK㈜에 4976만9267주를 교부하는 방식으로 합병을 진행하기로 했다. SK이노베이션 신주는 11월 20일 상장될 예정이며, 합병 후 SK이노베이션 최대주주인 SK㈜의 지분율은 36.22%에서 55.9%로 늘어난다.

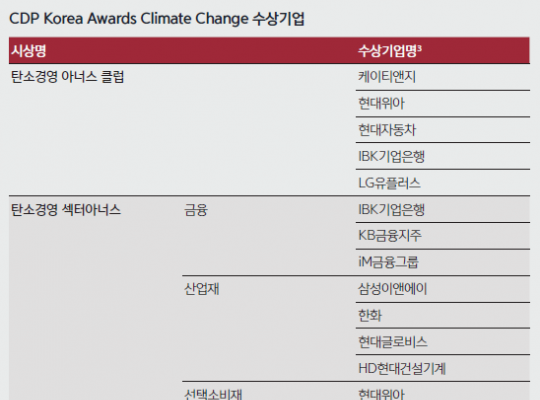

하지만 두 회사의 이같은 합병비율은 SK이노베이션 일반주주들에게 불리한 방식이라는 의견이 제기됐다. 의결권 자문기관인 서스틴베스트는 지난 21일 "SK이노베이션 주가순자산비율(PBR)이 0.36으로 역사적 저점인 상태에서 합병가액이 산정돼 주식가치가 적절하게 반영됐다고 보기 어렵다"고 분석하며 합병 반대를 권고했다.

국민연금도 지난 22일 "주주가치 훼손에 대한 우려가 크다"면서 두 회사 합병에 대해 반대결정을 내렸다. 국민연금 역시 SK이노베이션 주가가 최저가일 때 합병을 시도하는 것은 중장기적으로 주주의 이익에 반한다는 게 합병반대를 결정한 골자다. SK이노베이션의 지분 6.28%가량을 보유한 2대주주 국민연금의 반대결정은 일반주주들의 의사결정에 많은 영향을 미칠 수 있어 보인다.

또 일반주주가 받을 수 있는 영향이나 이를 최소화하기 위한 이사회의 노력 등에 대한 구체적인 내용을 확인할 수 없고, 이를 고려할 때 회사의 일반주주 권익을 고려하는 공정성과 투명성이 충분히 확보됐다고 보기 어렵다는 지적도 있다.

한국기업거버넌스포럼도 SK이노베이션과 SK E&S가 특별위원회를 꾸려 합병 논의를 원점에서 재검토해야 한다고 했으며, 경제개혁연대는 SK온에 자금을 지원하기 위한 목적으로는 합병보다 SK이노베이션 유상증자가 더 효율적이라고 주장했다.

반면 합병비율 자체가 법적인 문제는 없고, 중장기적 재무구조 개선효과와 사업통합 시너지 여지가 충분하다는 찬성 의견도 적지 않다.

글로벌 의결권 자문기관 ISS와 글래스루이스는 최근 이번 합병이 재무구조 강화와 사업 시너지 창출에 도움이 될 것이라는 판단에 SK이노베이션과 SK E&S의 합병에 찬성을 권고했다. 국내 기관인 한국ESG연구소도 "합병을 통한 SK온 정상화와 SK이노베이션의 재무 건전성 확보가 주주가치 제고를 위해 더 중요한 요인"이라며 찬성을 권고했다.

세계 최대 연기금인 노르웨이 국부펀드(NBIM)를 비롯해 캘리포니아공무원연금(CalPERS)과 캘리포니아교직원연금(CalSTRS) 등은 합병에 찬성표를 던졌다. 이는 재생에너지 포트폴리오 비중이 높은 해외 연기금들이 SK E&S 합병비율이 높은 측면을 고려했을 것이라는 관측도 나온다.

이처럼 합병에 대해 찬반 의견이 엇갈리고 있는 가운데 최악의 경우 합병이 무산될 가능성도 배제할 수 없다는 분석도 나온다.

2대주주인 국민연금이 합병에 반대해 보유주식 전량에 대해 주식매수청구권을 행사하면 SK는 6817억원을 들여 이를 매수해야 한다. 이는 SK가 준비한 매수금액 8000억원의 85%에 해당하는 규모다. 만약 SK가 준비한 매수금액을 초과할 정도로 일반주주들의 주식매수청구권 행사가 많아진다면 합병이 무산될 수도 있는 것이다. SK는 이 합병을 결정하면서 '8000억원이 넘는 금액을 매수해야 할 경우 계약을 해제하거나 조건을 변경할 수 있다'고 명시한 바 있기 때문이다.

그러나 SK이노베이션은 "합병 결정이 무산될 가능성은 매우 낮다"고 단언했다. 26일 SK이노베이션 관계자는 "매수금액이 8000억원을 넘긴다고 해서 무조건 합병계약이 해제되는 것은 아니다"면서 "주식매수청구권은 지금보다 주가가 높았던 8월 1일을 기준으로 하기 때문에 이 시점보다 현재 주가가 많이 내려간 상황에서 주식을 판매하려는 주주는 거의 없을 것"으로 내다봤다.

Copyright @ NEWSTREE All rights reserved.